Kādu nekustamo īpašumu var atļauties vidējais latvietis?

Teju katra vidējā latvieša mērķis ir iegādāties omulīgu mājokli, ērtu, taču šiku automašīnu un izveidot nelielu ģimeni. Liela daļa šo sapni arī īsteno, taču ne visiem tas ir pa kabatai, jo sapņa īstenošana prasa lielu finansiālu ieguldījumu. Kā viens no risinājumiem ir aizdevums. Kredītu salīdzināšanas platformas Altero.lv vadītājs A. Kostins sniedz vērtīgu informāciju, kas palīdzēs noskaidrot vidējā latvieša iespējas un izprast aizdevumu izsniegšanas nosacījumus.

Vidējā latvieša profils

Kā liecina Latvijas Bankas uzturētajā ekonomiskās analīzes vietnē Makroekonomika.lvpieejamā informācija, pelnot vidējo algu – 665 EUR pēc nodokļu nomaksas -, cilvēka izdevumi iedalās pēc šāda principa: īre un komunālie maksājumi sastāda 300 EUR, pārtikai tiek atvēlēti 200 EUR un dažādām citām vajadzībām paliek 165 EUR. Taču šāda shēma darbojas līdz brīdim, kad parādās neparedzēti izdevumi. Un, lai tiktu galā ar neplānoto situāciju, cilvēki bieži vien izmanto ātro vai patēriņa kredītu piedāvājumus.

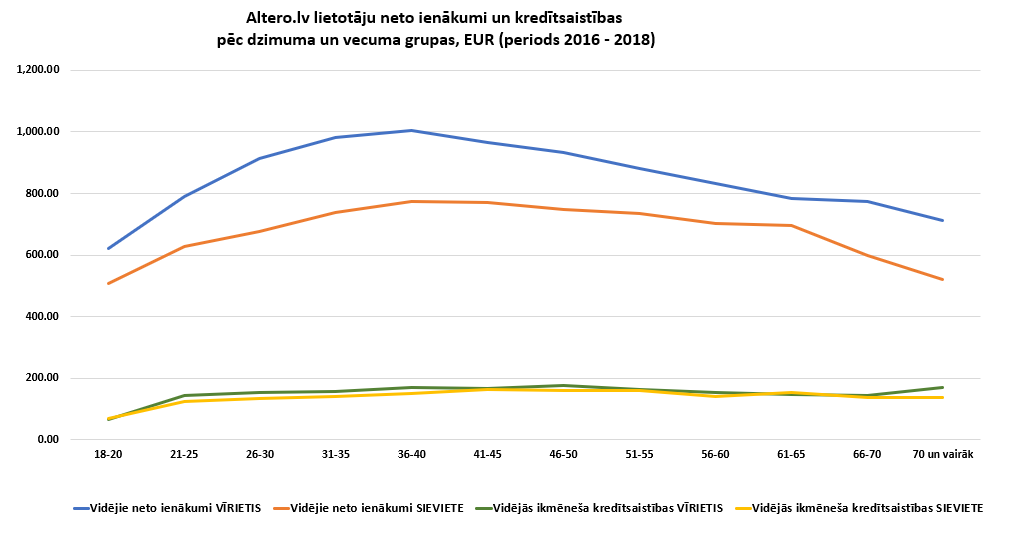

Pēc kredītu salīdzināšanas platformas Altero.lv datiem vidējā kredītņēmēju alga pēc nodokļu nomaksas sastāda 784 EUR mēnesī. Vecuma posmā no 36 līdz 40 gadiem vidējais latvietis ir sasniedzis pakāpi, kurā viņam ir vislielākie ienākumi – vīriešiem 1004 EUR pēc nodokļu nomaksas, sievietēm 774 EUR pēc nodokļu nomaksas. Savukārt ar vismazākajiem ienākumiem sadzīvo 18 līdz 20 gadus jaunie kredītņēmēji, kā arī tie, kam pāri 70.

A.Kostins uzsver, ka šie dati analizēti balstoties uz platformas lietotāju sniegto informāciju. Uzreiz pēc pilngadības sasniegšanas cilvēkiem ir novēroti viszemākie ienākumi, kas, gadiem ejot, pakāpeniski aug. Sasniedzot 36 līdz 40 gadu slieksni, novērojams ienākumu maksimums, kas gadiem ritot uz priekšu samazinās. Līdzīgi esot ar kredītsaistību apmēra summu dažādos vecuma posmos.

“Visvairāk kredītsaistību dzēšanai atvēl cilvēki, kuru ienākumi ir maksimālajā punktā. Lai arī statistika liecina, ka klientiem noteiktā vecuma posmā ienākumi pieaug, formējot ilgtermiņa kredītu, būtu jāņem vērā fakts, ka, gadiem ejot, ienākumiem ir tendence samazināties. Tas, protams, nākotnē liek pārskatīt savus izdevumus un “pievilkt jostu”, lai pildītu savas saistības,” atzīst Altero.lv vadītājs.

Ienākumus rēķina no kopējā mājsaimniecības budžeta

Ņemot vērā Centrālās statistikas pārvaldes datus, kā arī Altero.lv pieredzi, vidējā latvieša ģimenes, kurā vīrs un sieva abi strādā, mājsaimniecības ienākumi ir aptuveni 1800 EUR pēc nodokļu nomaksas.

Attiecīgi, ja vidusmēra ģimene vēlas iegādāties īpašumu un viņu kopējie ienākumi ir 1800 EUR pēc nodokļu nomakas, pastāv iespēja saņemt hipotekāro kredītu summā līdz 130 000 EUR. Tas nozīmē, ka mājoklis 30 līdz 40 kilometru rādiusā no Rīgas, būs viņiem pa kabatai. Šis ir ideālais scenārijs, ja ģimenei nav citu kredītsaistību. Ņemot vērā Altero.lv lietotāju datus, lielai daļai cilvēku tomēr ir vēl kāds aizdevums. Piemēram, ja viens no ģimenes maksā auto līzingu 200 EUR apmērā, tad mājsaimniecības kopējais budžets sarūk, un nu jau viņi var iegādāties īpašumu summā līdz 94 000 EUR.

Taču pie šī aprēķina jāņem vērā būtisks priekšnosacījums, lai ģimene vispār varētu saņemt hipotekāro kredītu. Viņiem jābūt uzkrātiem finanšu līdzekļiem vismaz 15%, kas tiek definēti kā pirmā iemaksa.

Uzkrājumu veidošanas kultūra ir zema

Latvijas iedzīvotāju uzkrāšanas kultūra joprojām ir ļoti zemā līmenī. Tam varētu būt dažādi iemesli, piemēram, nepietiekami ienākumi, kas liedz veikt jebkāda veida uzkrājumus.

Lai arī lielākā daļa Latvijas iedzīvotāju apgalvo, ka viņi plāno savas finanses, ģimenes budžeta plānošanas horizonts Latvijā ir īss, liecina Swedbank Finanšu institūta veiktā pētījuma dati. Cilvēki visbiežāk (69%) ģimenes budžetu plāno viena mēneša ietvaros, lai nepietrūktu naudas regulāro maksājumu veikšanai un neatliekamajiem izdevumiem. Taču ilgtermiņa skatījums ir salīdzinoši mazākajai daļai iedzīvotāju, kuri domā gan par uzkrājumu drošības spilvenam, gan nākotnes tēriņiem. To apliecina arī fakts, ka teju puse jeb 49% iedzīvotāju neparedzētu situāciju gadījumā, zaudējot regulāros mājsaimniecības ienākumus, spētu saglabāt ierasto dzīves līmeni ne ilgāk kā mēnesi.

Kredītu salīdzināšanas platformas vadītājs stāsta, ka Austrumeiropā nav stipras tradīcijas attiecībā uz dažādu uzkrājumu veidošanu. To varētu saistīt ar uzticības trūkumu bankām, kas izriet no vairākām to likvidācijām gan deviņdesmitajos gados, gan pavisam nesenā pagātnē. A. Kostins iesaka veidot uzkrājumus, iegādājoties nekustamo īpašumu vai ieguldot naudu dažādos finanšu instrumentos, piemēram, 3. pensiju līmenī, uzkrājošajā dzīvības apdrošināšanā, akcijās, obligācijās vai savstarpējo aizdevumu platformās.